【2023年確定申告】不動産所得がある場合に必要な書類を解説

不動産所得がある人は、確定申告の際にどのような書類が必要になるのでしょうか? 確定申告が初めてという方にもわかりやすく、書類を解説していきます。

不動産所得のある人が確定申告をするのに必要な書類

早速ですが、「不動産所得」がある人の確定申告は、「青色申告」か「白色申告」かによって、税務署に提出する書類が異なります。

<確定申告で税務署に提出する書類>

- 確定申告書(第一表、第二表)

- 以下のうちいずれか

- 青色申告決算書(不動産所得用)

- 収支内訳書(不動産所得用)

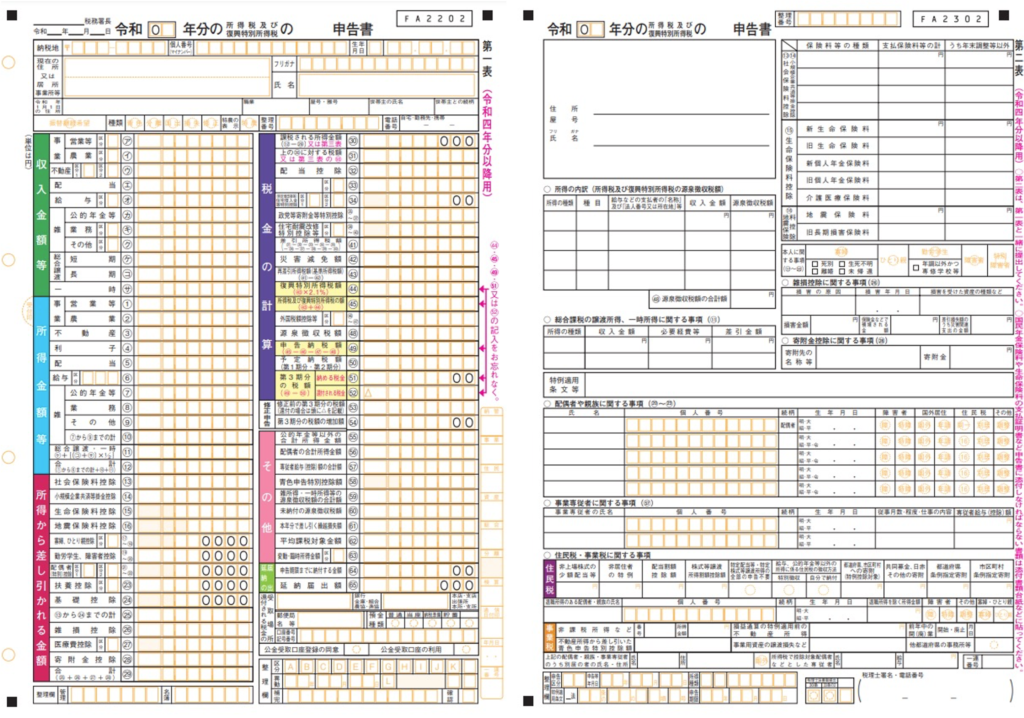

確定申告書(第一表、第二表)の内容

まずは、「確定申告書(第一表、第二表)」から確認していきましょう。

確定申告書(第一表、第二表)は、青色申告と白色申告どちらを選択しても提出します。

出所:国税庁(確定申告書等の様式・手引き等 令和4年分)

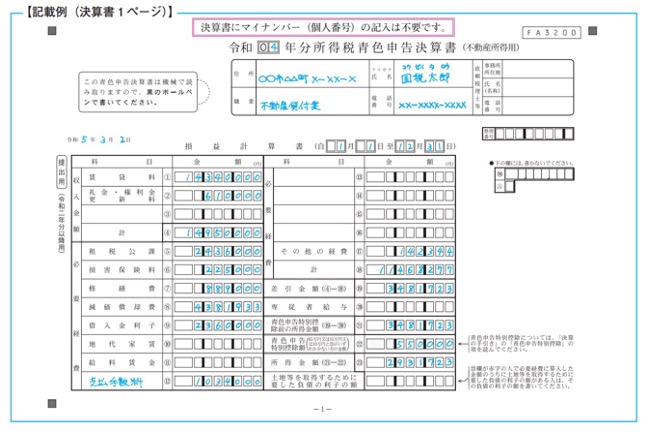

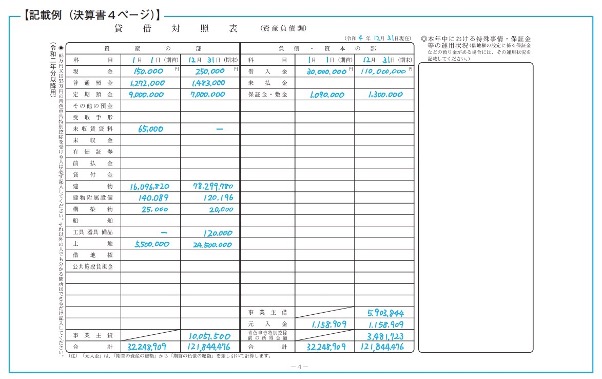

青色申告決算書(不動産所得用)の内容

一方、青色申告なのか、白色申告なのかによって提出する資料が変わるのが、「青色申告決算書(不動産所得用)」と「収支内訳書(不動産所得用)」です。

青色申告の場合は、「青色申告決算書(不動産所得用)」を使います。こちらは全部で4ページになります。

出所:国税庁(青色申告決算書(不動産所得用)の書き方)

1ページ目には、住所氏名などの基本情報と損益計算書を記入します。一年間の収入金額(賃料、礼金・更新料)と、必要経費を記入し、その年の所得を計算します。

また、記載事項のなかに「青色申告特別控除額」とありますが、この金額は条件によって変わります。

| 適用要件(控除額) | 複式簿記(正規の簿記の原則で記帳) | 賃貸対照表と損益計算表 | 期限内(3/15)に申告 | e-Taxで申告または優良な電子帳簿保存 |

| 65万円 | ◯(青色申告) | ◯(青色申告) | ◯ | ◯ |

| 55万円 | ◯(青色申告) | ◯(青色申告) | ◯ | ー |

| 10万円 | (簡易な記帳・白色申告) | ー | ー | ー |

青色申告で、かつ電子申告(e-Tax)をした場合には65万円、電子申告をしないで紙の申告をする場合は、55万円の控除が受けられます。なるべく控除額を大きくしたい人は、e-Taxがおすすめです。

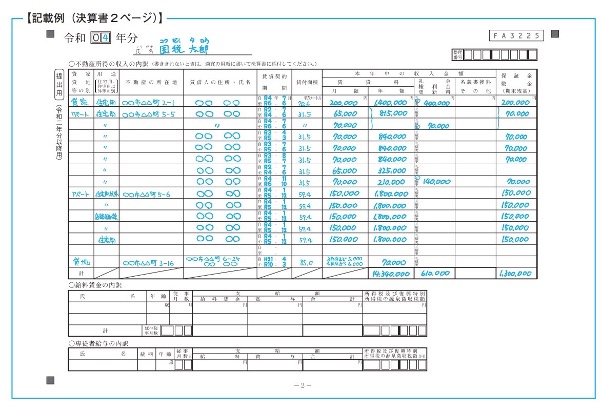

2ページ目には、不動産収入の具体的な内訳(賃貸物件の種類、所在地、賃貸料、礼金、保証金・敷金など)を記入します。不動産収入を得る事業の中で、管理者などに給与を支払っている場合には、その内訳も記入します。

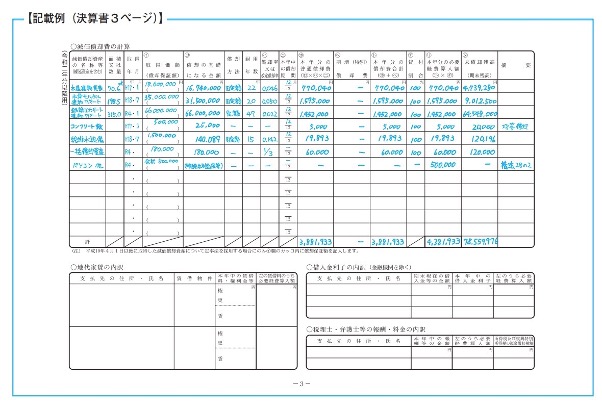

3ページ目は、減価償却費の計算を記入します。給排水設備を取り付けた、パソコンを購入したなど、業務に関わるもので金額が大きい支出があった場合、減価償却の計算を行って明らかにしておきます。

減価償却費の計算については、取得時期(平成19年3月31日以前、平成19年4月1日以後)や、そのものが何なのかによって計算方法が異なるので注意しましょう。(参照:国税庁)

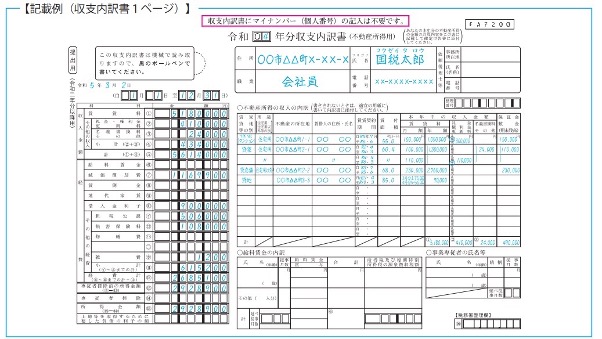

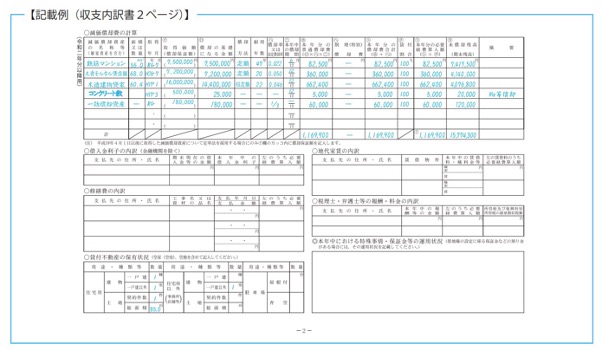

収支内訳書(不動産所得用)の内容

白色申告の場合は、「収支内訳書(不動産所得用)」を使います。こちらは全部で2ページです。

出所:国税庁(確定申告書等の様式・手引き等 令和4年分)

1ページ目には、住所氏名などの基本情報と、かかった経費の金額、不動産収入の内訳を記載します。不動産収入を得るために雇った人がいる場合は、その人に支払った賃金についても記載しましょう。

2ページ目には、減価償却費の計算、借入金利子の内訳(金融機関を除く)、修繕費、家賃地代、税理士や弁護士に支払った報酬の内訳、貸し付けている不動産の保有状況を記載します。減価償却費の計算は、青色申告の時と同じく、取得時期やそのもの自体によって計算が異なります。

書類の入手方法

今紹介したこれらの書類は、いずれも税務署で入手できるほか、国税庁のWEBサイトでもダウンロードできます。

電子申告(e-tax)をする場合は、ダウンロードすることなく、画面上で直接入力することもできます。なお、青色申告で最大控除額(65万円)を受けたい人は、国税庁「確定申告書等作成コーナー」で申告しましょう。

「税務署に提出する資料」を作成するために必要な書類等

では次に、税務署に提出するこれらの書類を作成するために揃えておくべき資料を紹介します。

その前に、確定申告における「不動産所得」の扱いについて整理しましょう。不動産所得はそれだけで計算するのではなく、そのほかの所得と合算し「その年全体の所得の一部」として申告します(損益通算)。

つまり、「不動産所得」「給与所得(会社に勤めている人など)」などを合わせた、年間の総所得を申請するということ。これを記入するのが確定申告書(第一表、第二表)です。

そのため、確定申告をする際には、そのほかの収入に関連する情報を集める必要があります。

1. 収支内訳書を作成するのに必要な書類、資料

- 不動産からの収入のわかるもの(通帳、契約書、現金出納帳など)

- 賃借人の氏名や家賃月額などがわかる資料(契約書、賃借期間、敷金、礼金)

- 通帳、領収書、請求書など必要経費のわかるもの(銀行振込書、借入金の支払明細、固定資産税領収書、保険料領収書、管理費など)

2.不動産収入から差し引ける「経費」がわかる書類、資料

- 固定資産税、都市計画税の領収書

- 不動産投資ローンの利息部分(元本は含まず)

- 保険料(火災保険料、地震保険料)

- 修繕費

- 租税公課の領収書(不動産所得税金、登録免許税、印紙税)

- 雑費、実費の領収書(必要な交通費、通信費、消耗品など)

- 減価償却費(建物部分のみ)

- 支払った給与がわかる銀行口座の明細

3.源泉徴収(会社員の場合

確定申告の前に、これらの書類や資料を用意し、「収入」と「経費」がわかるようにしておきましょう。

個人で用意するのは大変だと思うかもしれませんが、この情報がなければ、いくら税理士でも確定申告書を作成することはできません。

1年間を通して、こまめに整理しておくことがおすすめです。

不動産所得があっても、確定申告が不要なケースもある

不動産所得がある場合、原則的には確定申告を行いますが、いくつか例外もあります。

年間の総所得額が低く、納める税金がない場合

確定申告は、自らの納税額を申告する手続きです。そのため、そもそも所得額が少なく、納税対象とならない場合は、確定申告は不要です。

確定申告をしなくていい基準は働き方によって異なりますが、フリーランスや個人事業主の場合は、所得が48万円以下であれば確定申告の必要はありません。

副業で得た不動産所得が20万円以下の場合

会社勤めをしながら不動産所得を得ている人は、不動産所得が20万円以下であれば確定申告をする必要はありません。

ただし、経費などで赤字が出ている場合は確定申告をした方がメリットがあります。損益通算ができるので、給与から赤字分を引いた額が年間所得となり、納税額が引き下がります。

不動産所得がある人の確定申告に必要な書類について解説しました。

確定申告は、煩雑で手間がかかるものですが、期限内に必ず終わらせておきましょう。

<税理士法人 荒井会計事務所>

不動産の確定申告・税務相談に特化した会計事務所。行徳・妙典・浦安エリアで25年、不動産オーナーや大家業を営む方の確定申告、税務相談を年間700件以上対応しています。

不動産売買に関する税務相談も受け付けておりますので、お気軽にお問い合わせください。