2年目以降の住宅ローン控除は年末調整で対応できる! 要件や手続き、必要書類を解説

年末が近づく10月ごろになると、会社員や給与所得者は「年末調整」の案内が会社からなされるかと思います。年末調整とは、給与所得にかかる所得税や住民税を正確に計算し、過不足がないように調整する制度です。

従業員を雇っている企業は毎月、従業員に支払う給与や賞与から所得税を差し引いて、国に納税する「源泉徴収」をしています。

ところが、この所得税の計算はあくまで”概算”なので、1年間の所得が確定する年末に、正しい所得税を算出して国に申告する必要があります。それが年末調整です。

年末調整を行うことで、先に支払いすぎた税金が還付されることもありますし、その逆で不足している場合は追加で徴収されることになります。

この年末調整、特に住宅ローン控除制度を利用する人にとっては重要なものになるので、その点について解説していきます。

住宅ローン控除制度とは?

「住宅ローン控除」とは、住宅購入の際に借り入れた住宅ローンの残高に応じて、所得税が減額される制度です。控除額は最大35万円/年、控除される期間は最大13年間にも及びます。

控除額や控除される期間については要件によって異なりますが、最大455万円もの税金が控除されるという、非常にインパクトの大きい制度です。

住宅ローン控除を受けるための条件

住宅ローン控除を受けるためには、いくつかの要件があり、購入した物件が新築なのか中古なのかよって要件は異なります。

【新築物件の場合】

・購入した住宅が居住用であること(投資用物件などは対象外)

・購入から6ヶ月以内に居住を開始し、その後も継続して居住していること

・返済期間が10年以上の住宅ローンであること

・住宅ローン控除を受けるその年の合計所得金額が2000万円以下であること

【中古物件の場合】

・1982年1月1日以降に建築された住宅である

・新耐震基準に適合している

【リフォームをした物件の場合】

リフォームをした場合は少し特殊で、工事費用が100万円以上になると住宅ローン控除を利用することが出来ます。ただし、工事内容が次のいずれかの場合に限ります。

・増改築工事

・建築基準法に定められた大規模修繕

・次の場所の床もしくは壁全体の修繕工事、模様替え工事

(対象:居室、キッチン、浴室、トイレ、洗面所、納戸、玄関、廊下)

・耐震基準を満たす耐震改修工事

・バリアフリー工事(要件あり)

・省エネ工事(要件あり)

住宅ローン控除を利用する場合、初年度は確定申告を行い、2年目以降は年末調整をする必要があります。

つまり、年末調整で住宅ローン控除の申請が必要なのは「購入した翌年」からになります。

年末調整で住宅ローン控除を適用するには?

先述した通り、住宅ローン控除の適用は、初年度と2年目以降では手続きが異なります。住宅購入をした初年度は、確定申告が必須。2年目以降は、年末調整で住宅ローン控除を受けられるようになります。

住宅ローン控除1年目の確定申告については、こちらの記事も参照にしてください。

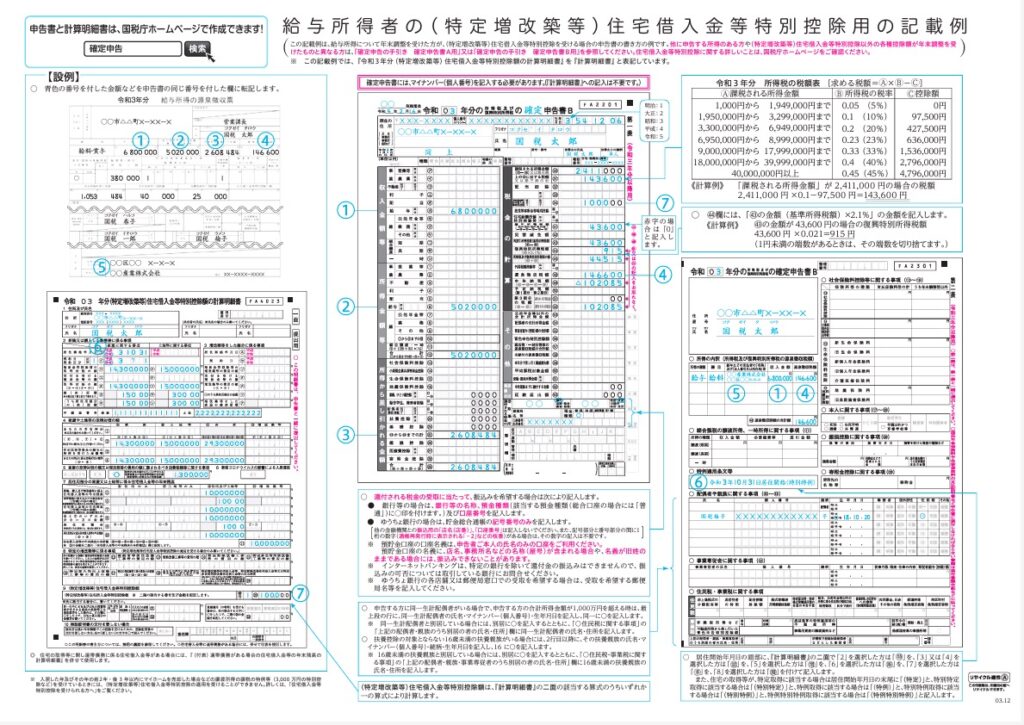

年末調整での住宅ローン控除申請方法ですが、会社に「住宅借入金等特別控除申告書」を提出し、借入金残高証明書を添付するだけで終了です。

「住宅借入金等特別控除申告書」は国税庁から郵送もしくはe-Taxで、借入金残高証明書は住宅ローンを借りている金融機関から、どちらも10月ごろになると自動的に送られてきます。

確定申告よりも年末調整の方が手間がかからないので、会社に勤めている人にとっては非常にメリットがあります。

一方、フリーランスや自営業の人は確定申告が必須です。住宅ローン控除を利用する際も確定申告で申請する必要があるので注意しましょう。

住宅ローン控除を受ける際の注意点

① 控除対象となる期間の確認

住宅ローン控除は基本的に10年間ですが、新築物件や買取再販物件(不動産業者が中古物件を購入し、フルリフォームなどを施して販売したもの)といった、消費税10%を支払って購入した物件では13年間の控除が受けられることがあります。

自分が購入した物件が、どれだけの控除期間が適用されるかはきちんと把握しておきましょう。

② 住宅ローン借入金残高の確認

住宅ローン控除の控除額は、ローン残高に基づいて決定されるため、「借入金残高証明書」が必要です。10月ごろに金融機関から送られてくるので、紛失しないようにしましょう。

残高証明書の提出を忘れると控除が適用されない可能性があります。

③ 転勤や住居の変更

控除を受けるためには、控除を受ける年にその住宅に居住していることが条件です。

ただし、転勤などでやむを得ず居住地を変更した場合でも、「単身赴任である」「会社からの命令である」などの要件を満たすことで、引き続き控除を受けることもできます。

特殊な事情があるのであれば、年末調整の前に、税務署や専門家に相談しましょう。

まとめ

住宅ローン控除は、数ある税優遇制度のなかでも控除額が非常に大きく、メリットの大きな制度です。年間最大35万円、最長13年間にわたって税金が還付されるので、住宅ローンを組んで住宅を購入した人は必ず申請しましょう。

なお、会社から年末調整の案内を受けてから必要書類を集めるとなると、必ず慌てる人が出てきます。

特に、住宅ローン控除以外の税優遇制度(保険料控除など)を同時に利用するという人は、そのほかにも資料を提出しなくてはいけないので煩雑になりがちです。事前に準備して、年末調整に備えましょう。

住宅ローン控除の手続きでお困りの方は、専門家集団である税理士法人荒井会計事務所にぜひご相談ください。